券商股的“旅游胜地”——价值被低估的投资机会

行业困境与投资逻辑

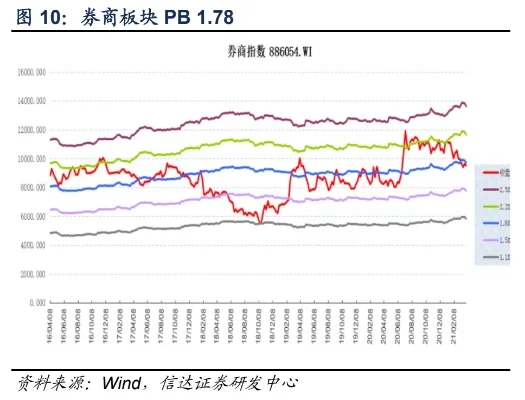

在全球经济波动加剧的背景下,许多行业陷入低谷,但券商股却成为一片“严重低估的旅游胜地”。表面上看,券商业务受市场情绪影响较大,但深挖会发现,低估值背后隐藏着结构性机会。投资者往往忽略的是,券商股的估值周期长于市场波动,其业绩弹性远超预期。从历史数据来看,每当市场回暖,券商股的涨幅往往领跑大盘。

低估值的三重维度

券商股的低估可以从三个维度理解:

1. 市盈率水平:当前A股券商股的平均市盈率低于历史50%分位数,而业绩与市场关联度高,反弹弹性大。

2. 盈利能力:头部券商的净资本规模持续增长,业务结构优化,即使市场承压,也能保持稳定盈利。

3. 政策扶持:政府通过降印花税、融资融券利率下调等政策刺激市场,利好券商业务扩张。

投资券商股的“必打卡”板块

券商股并非“一视同仁”,以下是值得关注的细分领域:

核心投行业务:龙头券商的IPO承揽规模占据市场80%以上,政策利好时率先受益。

财富管理转型:传统券商加速布局私人银行和公募基金,高净值客户储备丰富,转型成效显著。

衍生品业务:期权、期货等业务在市场活跃时贡献超额利润,估值弹性高。

如何识别“隐藏的宝藏”券商?

并非所有券商都值得投资,以下标准可参考:

净资本充裕:净资本规模排名前五的券商抗风险能力更强。

业务多元化:综合实力强的券商(如中信证券、华泰证券)不受单一业务周期影响。

估值修复空间:选择市净率低于1.5倍的标的,历史反弹幅度通常超过20%。

风险提示与投资策略

尽管券商股前景乐观,但投资需注意:

市场波动风险:短期内政策刺激效果未达预期可能导致业绩不及预期。

监管政策变化:强监管下券商业务创新受限,需关注行业政策走向。

投资策略建议:

1. 分批布局:在市场回调时逐步买入核心标的,避免追高。

2. 长期持有:券商股的估值修复周期通常为1-2年,耐心持有才能收获收益。

3. 动态跟踪:关注业务转型进展和业绩预告,及时调整持仓。

案例分析:从历史看未来

以2022年为例,市场大幅下跌时,券商股市盈率跌至历史低点,但随后在政策刺激下反弹超过50%。如中信证券,在降印花税政策发布后,股价在一个月内上涨约30%。历史数据证明,券商股的低估往往是“旅游胜地”级别的投资机会。

低估值下的“财富之旅”

券商股的严重低估如同未开发的旅游目的地,需要投资者用耐心和眼光去发掘。在市场情绪悲观时布局优质券商,等待估值修复,可能是穿越周期的最佳策略。对于长期投资者而言,这片“旅游胜地”终将回馈丰厚的回报。